2022 όπως 2011: Αντέχουν η Ελλάδα και η περιφέρεια την αύξηση των επιτοκίων;

Τι λέει η Capital Economics

Η εποχή του φθηνού χρήματος έχει πλέον τελειώσει, καθώς έπειτα από τα όσα δήλωσε η Κριστίν Λαγκάρντ την Πέμπτη, τα περισσότερα τμήματα ανάλυσης του εξωτερικού προβλέπουν ότι η Ευρωπαϊκή Κεντρική Τράπεζα θα προχωρήσει σε μία ή δύο αυξήσεις επιτοκίων μέσα στο 2022. Η προοπτική της αύξησης των επιτοκίων προκαλεί εύλογες ανησυχίες στην Ελλάδα και την υπόλοιπη ευρωπαϊκή περιφέρεια, ειδικά εάν θυμηθεί κανείς ότι η τελευταία φορά που η ΕΚΤ επιχείρησε να ανεβάσει το κόστος δανεισμού ήταν το 2011: Τότε, οι αποδόσεις των ομολόγων της περιφέρειας εκτινάχθηκαν, με την ευρωπαϊκή κρίση χρέους να αναγκάζει την ΕΚΤ σε οπισθοχώρηση.

Η Capital Economics προβλέπει δύο αυξήσεις επιτοκίων από την ΕΚΤ (25 μονάδων βάσης έκαστη) μέσα στο 2022 και άλλες δύο το 2023. Αντέχει όμως η περιφέρεια την αύξηση του κόστους δανεισμού;

Σύμφωνα με τους αναλυτές του οίκου, υπάρχουν αρκετοί λόγοι για τους οποίους η Ευρωζώνη αναμένεται να αντιμετωπίσει καλύτερα την αύξηση των επιτοκίων αυτή τη φορά.

1) Ακόμα και με βάση τις νέες προβλέψεις της Capital Economics, το βασικό επιτόκιο της ΕΚΤ θα είναι έως και τα τέλη του 2023 χαμηλότερο από ό,τι ήταν το 2011, όταν η ΕΚΤ άρχισε να αυξάνει τα επιτόκια.

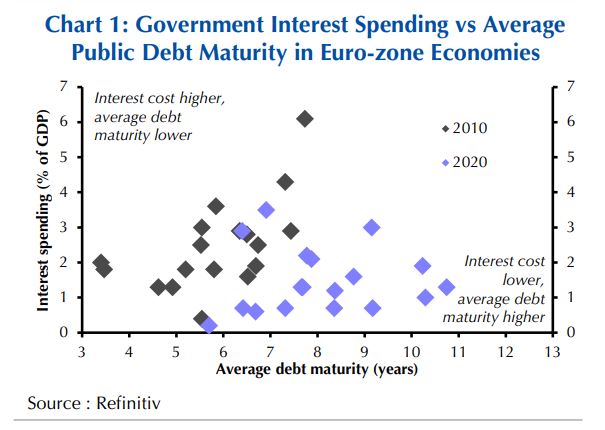

2) Το δημόσιο χρέος δεν αποτελεί τόσο μεγάλη ανησυχία σήμερα. Ενώ τα επίπεδά του είναι υψηλότερα τώρα από ό,τι το 2011, το κόστος εξυπηρέτησής του είναι πολύ χαμηλότερο. Και η μέση ωρίμανσή του είναι μακρύτερη, επομένως, θα πάρει περισσότερο καιρό για να «περάσουν» τα υψηλότερα επιτόκια στο επιτοκιακό κόστος.

3) Το σκηνικό σε επίπεδο πολιτικών είναι πολύ διαφορετικό. Οι χώρες της περιφέρειας δεν χρειάστηκαν πακέτα διάσωσης σε αυτή την κρίση, αλλά στηρίχθηκαν από κοινό ευρωπαϊκό δανεισμό. Και κυρίως, η ΕΚΤ έχει διαβεί τον Ρουβίκωνα της ποσοτικής χαλάρωσης μέσω της αγοράς ομολόγων. Εάν οι αποδόσεις των ομολόγων αυξηθούν, δεν θα χρειαστεί να κάνει παρεμβάσεις του στυλ «whatever-it-takes» (όπως είχε δηλώσει στην κρίση χρέους ο Μάριο Ντράγκι, λέγοντας ότι θα κάνει «ό,τι χρειαστεί» για τη σωτηρία του ευρώ) και να πιέσει το δ.σ. της ΕΚΤ. Μπορεί απλά να επανεκκινήσει το πρόγραμμα αγοράς τίτλων APP, για να περιορίσει τα spreads.

Βέβαια, η Capital Economics τονίζει πως τίποτα δεν είναι βέβαιο. Η ΕΚΤ θα μπορούσε μεν να επαναφέρει το QE εάν χρειαστεί, όμως δεν υπάρχουν εγγυήσεις ότι θα το κάνει. Η προθυμία των policymakers να ενεργοποιήσουν ξανά τις αγορές ομολόγων ίσως να εξαρτηθεί από τις δημοσιονομικές πολιτικές που ακολουθούν οι κυβερνήσεις της περιφέρειας.

«Και η πιθανότητα ενός αυτοεκπληρούμενου πανικού στις αγορές θα είναι μεγαλύτερη εάν η ΕΚΤ αναγκαστεί να αυξήσει τα επιτόκια περισσότερο από ό,τι προβλέπουμε», τονίζουν οι αναλυτές. «Το βασικό μήνυμα είναι ότι η Τράπεζα έχει τη δύναμη να αποφύγει τα λάθη του παρελθόντος», καταλήγουν.

Διαβάστε επίσης:

ΕΚΤ: Τα γεράκια νίκησαν – Αύξηση των επιτοκίων μέσα στο 2022 βλέπουν τώρα οι αναλυτές

Λαγκάρντ: Τον Μάρτιο οι αποφάσεις για την πορεία των επιτοκίων

Deutsche Bank: Τέλος το φθηνό χρήμα – Αύξηση επιτοκίων από ΕΚΤ φέτος

Ακολουθήστε το Money Review στο Google News

Ακολουθήστε το Money Review στο Google News