BofA: 3 πράγματα που κρατούν ξάγρυπνους τους επενδυτές και πώς να τα «παίξετε» – Η θέση του Χ.Α.

Η άνοδος του πληθωρισμού, η αύξηση των αποδόσεων και η πιο απότομη καμπύλη αποδόσεων των αμερικανικών ομολόγων

Ο πληθωρισμός και η τιμολογιακή δύναμη των επιχειρήσεων, τα επίπεδα των αποδόσεων των αμερικανικών κρατικών ομολόγων και η καμπύλη των αποδόσεων των αμερικανικών ομολόγων είναι σε αυτή τη φάση τα τρία ζητήματα που «κρατούν ξύπνιους τους επενδυτές τα βράδια», σύμφωνα με τη Bank of America.

Ποιο είναι το προτεινόμενο trade του αμερικανικού επενδυτικού οίκου σε αυτό το περιβάλλον σε ό,τι αφορά τα χρηματιστήρια της περιοχής EEMEA (Αναδυόμενη Ευρώπη, Μέση Ανατολή, Αφρική), στην οποία εντάσσεται η ελληνική αγορά;

Αισιοδοξία (bullish) για τη Ρωσία: Οι ρωσικές μετοχές υπερ-αποδίδουν έναντι των υπόλοιπων της κατηγορίας EEMEA σε ένα περιβάλλον υψηλότερου πληθωρισμού και υψηλότερων αμερικανικών αποδόσεων, σημειώνει η BofA.

Περιθώρια ανόδου στην ενέργεια, επιλεγμένα μέταλλα και τα καταναλωτικά είδη: Ο ενεργειακός κλάδος ωφελείται περισσότερο από την άνοδο του πληθωρισμού με δεδομένη την αυξημένη ζήτηση και τις υψηλότερες τιμές. Αντίστοιχα, οι υψηλότερες τιμές των εμπορευμάτων είναι θετικές για την πλειοψηφία των μετοχών στους κλάδους εξόρυξης και πρώτων υλών. Όμως στον κλάδο των καταναλωτικών ειδών υπάρχει μεγαλύτερη διαφοροποίηση, καθώς δεν έχουν όλες οι εταιρείες την ίδια ικανότητα να απορροφήσουν την άνοδο του πληθωρισμού και να ανταγωνιστούν. Χαρακτηριστικά, η Bank of America συγκαταλέγει τη Jumbo ανάμεσα στις εταιρείες που βλέπουν τα περιθώρια κέρδους τους να συμπιέζονται όταν ο πληθωρισμός ανεβαίνει.

Εποικοδομητικό το περιβάλλον για τον χρηματοοικονομικό κλάδο: Οι περισσότερες τράπεζες του EEMEA ωφελούνται από τις υψηλότερες αποδόσεις των αμερικανικών ομολόγων, λόγω της βελτίωσης των καθαρών επιτοκιακών εσόδων, αναφέρει η BofA, τονίζοντας ότι οι τράπεζες της Κεντρικής και Ανατολικής Ευρώπης και της Σαουδικής Αραβίας εμφανίζουν το μεγαλύτερο συσχετισμό με τις υψηλότερες αποδόσεις. Αντίθετα, οι τουρκικές τράπεζες τείνουν να υποαποδίδουν.

Επενδυτική διαφοροποίηση με τις αγορές του Κόλπου: Τα χρηματιστήρια αυτά τείνουν να ωφελούνται από τις υψηλότερες αποδόσεις και την πιο απότομη καμπύλη αποδόσεων στα αμερικανικά ομόλογα.

Εποικοδομητικό περιβάλλον για τη Ν. Αφρική: Παρότι η αγορά αυτή τείνει να υποαποδίδει όταν η καμπύλη των αμερικανικών αποδόσεων γίνεται πιο απότομη, εντούτοις αυτή τη φορά, η θετική επίδραση από τις ισχυρές τιμές των εμπορευμάτων αναμένεται να υπερισχύσει.

Επιφυλακτικότητα στην Τουρκία: Άσχετα από τις πρόσφατες εξελίξεις στην κεντρική τράπεζα, η Τουρκία είναι η αγορά του EEMEA που επηρεάζεται περισσότερο αρνητικά από τις υψηλότερες αποδόσεις και την πιο απότομη καμπύλη στα αμερικανικά ομόλογα, λόγω της εξάρτησης της οικονομίας από τη φθηνή χρηματοδότηση. Παρότι η BofA θεωρεί φθηνές τις τουρκικές αποτιμήσεις, εντούτοις δεν βλέπει θετικούς μακροοικονομικούς καταλύτες.

Πού βρίσκεται η Ελλάδα

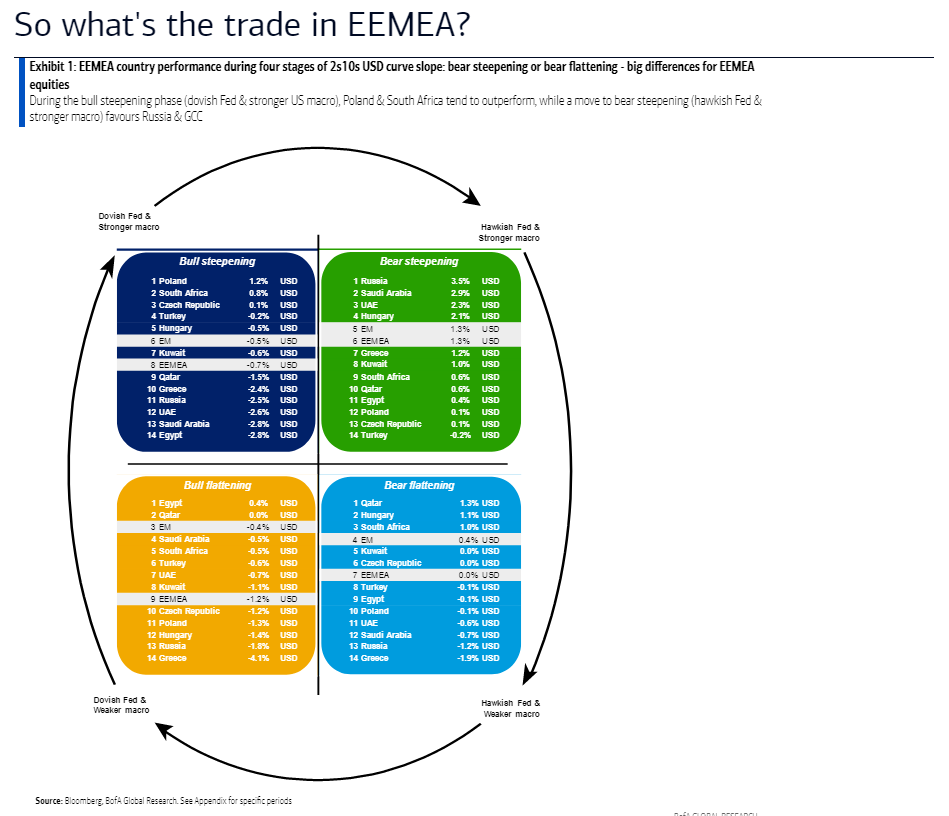

Κατά την «bull steepening» φάση (που χαρακτηρίζεται από την υποστηρικτική Fed και τα ισχυρότερα μακροοικονομικά στοιχεία), η Bank of America επισημαίνει ότι η Πολωνία και η Ν. Αφρική τείνουν να υπεραποδίδουν. Η ελληνική αγορά δεν είναι ανάμεσα σε αυτές που ευνοούνται.

Στην επόμενη φάση, αυτή του «bear steepening» (όπου η Fed είναι λιγότερο υποστηρικτική και τα μακροοικονομικά στοιχεία είναι ισχυρά), οι αγορές που ευνοούνται είναι η Ρωσία και η Σαουδική Αραβία, με την Ελλάδα να ανεβαίνει κάπως στις προτιμήσεις.

Οι ελληνικές μετοχές

Ανάμεσα στις μετοχές που εμφανίζουν θετικό συσχετισμό με την αύξηση του αμερικανικού πληθωρισμού, η BofA ξεχωρίζει τον ΟΤΕ και τη Motor Oil.

Στις μετοχές που εμφανίζουν συσχετισμό με την πιο απότομη καμπύλη αποδόσεων στα αμερικανικά ομόλογα συγκαταλέγεται η Alpha Bank.

Ακολουθήστε το Money Review στο Google News

Ακολουθήστε το Money Review στο Google News